August als Sommermonat ist nicht der Lieblings-Monat der Börsianer, auch ich habe mir im August einen kleinen Urlaub gegönnt. In den USA verdichteten sich im August die Zeichen auf eine kommende Zinssenkung (die von der amerikanischen Notenbank auch offiziell am 17.09.2025 verkündet wurde), und sinkende Zinsen sind ein positives Zeichen für den Aktienmarkt.

Insgesamt erholten sich die Unternehmen in den weltweiten Industrieländern weiter und der MSCI World ETF stiegt im August um 0,46%.

Dabei waren die Meldungen rund um das Thema Künstliche Intelligenz durchaus spannend, insbesondere weil die Ende August gemeldeten Quartalsergebnisse von NVIDIA (meiner größten Einzelaktien-Position mit mehr als 5%) erste Anzeichen einer Verlangsamung des KI-Booms zeigten. Insgesamt aber weiterhin steigende Kurse in den weltweiten Industrieländern.

So setzt sich unser Coasting to FIRE-Depot zusammen

Unser Coasting to FIRE-Depot ist nach der Core-Satellite-Strategie aufgestellt. Es gibt einen Core-Teil aus breit gestreuten ETF und seinen Satelliten-Anteil aus Einzelaktien. Nach vielen Veränderungen in den letzten 7 Jahren an der Zusammensetzung des Depots haben wir (also Mr. Coasting to FIRE und ich) inzwischen fast 85% ETFs im Depot, davon investieren die meisten ETFs weltweit.

Die Gewichtung per 31. August 2025 war wie folgt:

- Core-Anteil/ ETF: 84,58% (+0,25% im Vergleich zum Juli 2025)

- Satelliten-Anteil/ Einzelaktien: 15,42% (-0,25% im Vergleich zum Juli 2025)

Zusätzlich gibt es noch eine kleine Position Bitcoin, die allerdings in den o.g. Prozentangaben nicht enthalten ist (siehe dazu meine Ausführungen weiter unten).

Core: Alle ETF-Positionen

Unser Haupt-ETF und die feste Basis im Depot ist und bleibt der Vanguard Developed World ETF in der ausschüttenden Variante. Mit fast 56% Depot-Anteil sichert er uns die Rendite der Industrieländer der Welt, einfach, weil er knapp 2.000 Unternehmen der Industrieländer enthält.

Hier siehst du die detaillierte Aufschlüsselung unserer ETF:

Hier die Wertpapier-Kennnummern (WKN) aller ETF, in der Reihenfolge, wie sie oben im Bild zu sehen sind:

- Vanguard Developed World ETF: A12CX1

- Vanguard S&P 500 ETF: A1JX53

- iShares Nasdaq 100 ETF: A0F5UF

- iShares S&P 500 Core ETF: A0YEDG

- iShares MSCI World Small Cap ETF: A2DWBY

- SPDR MSCI ACWI IMI ETF: A1JJTD

Warum zwei ETF auf den S&P 500?

Wir haben aktuell zwei ETF auf den S&P 500, was eine bewusste Entscheidung ist: einer der beiden ETF (der iShares Core S&P 500) deckt ein separates Sparziel ab und so können wir es einfacher von unserem restlichen Vermögen trennen.

Der SPDR-ETF für ein besonderes Sparziel

Der SPDR MSCI ACWI ETF ist ebenfalls für ein separates Sparziel gedacht. Daher sind diese beiden ETF auch in der thesaurierenden Variante, obwohl wir normalerweise die ausschüttende Variante bevorzugen, um die Erfolge unserer Investments zu sehen.

Small Cap-ETF: nur für Ausschüttungen

Seit April 2024 haben wir einen Small Cap-ETF im Depot, in den wir ausschließlich unsere Dividendenzahlungen und ETF-Ausschüttungen investieren.

So erreichen wir eine noch größere Diversifikation mit kleineren Unternehmen, die in den anderen ETF eher unterrepräsentiert sind. Und wir können in ein paar Jahren (hoffentlich) sehen, wie sich unsere Ausschüttungen aus dem Depot weiter vermehren.

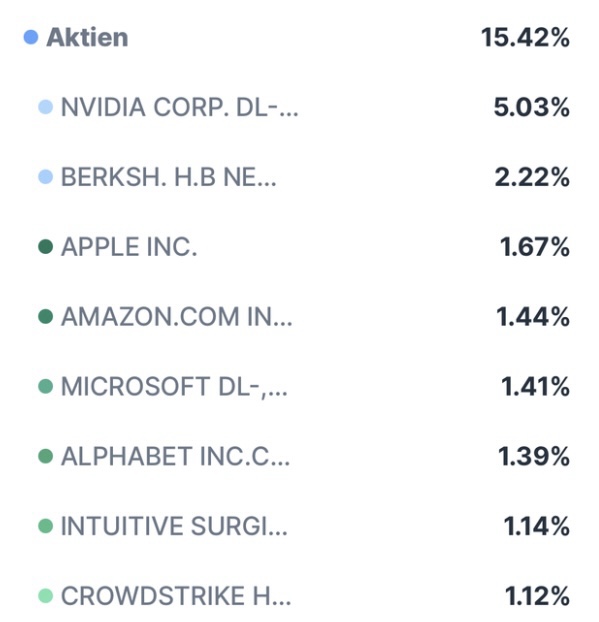

Satellit: Alle Einzelaktien

Hier die Liste unserer acht Einzelaktien inklusive Gewichtung in unserem Coasting to FIRE-Depot:

Hier die Wertpapier-Kennnummern (WKN) aller Aktien, in der Reihenfolge, wie sie oben im Bild zu sehen sind:

- Nvidia: 918422

- Berkshire Hathaway (B-Aktie): A0YJQ2

- Apple: 865985

- Amazon: 906866

- Microsoft: 870747

- Alphabet (C-Aktie): A14Y6H

- Intuitive Surgical: 888024

- Crowdstrike: A2PK2R

Hochrisiko-Anteil: Bitcoin

Für uns ist Bitcoin eine Buy & Hold-Position, bei der ein kleiner monatlicher Sparplan im unteren zweistelligen Bereich durchläuft.

Insgesamt darf der Anteil von Bitcoin auf maximal 5% des Depotwerts anwachsen.

Bitcoin kann ich bei der kostenlosen Version von Rentablo nicht tracken, von daher fehlt die Bitcoin-Position in den Übersichten von Rentablo und bei der Ermittlung der Rendite, die hier in diesem Depot-Update angegeben ist.

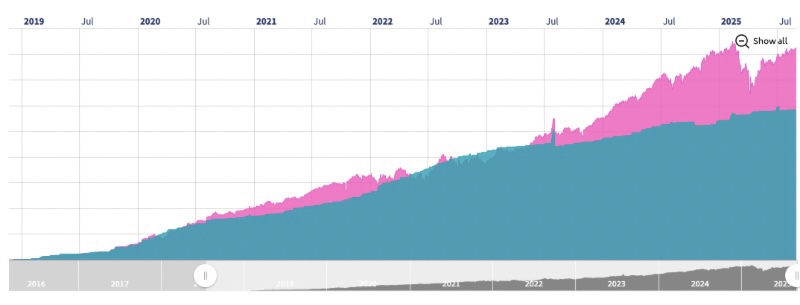

So hat sich unser Depot entwickelt

Alle Zahlen sind YTD (= Year to date), also vom 01. Januar – 31. August 2025:

- Rendite für das Gesamt-Depot: -1,2% (-0,5% im Vergleich zum Juli 2025)

- Rendite für den Core-Anteil/ ETF-Anteil: +0,4% (-0,2% im Vergleich zum Juli 2025)

- Rendite für den Satellit-Anteil/ Aktien-Anteil: -7,4% (-1,9% im Vergleich zum Juli 2025)

Im Vergleich zum Juli ist unser Depot im August wieder leicht gefallen und liegt seit Jahresanfang mit 1,2% im Minus.

Da wir seit August 2018 (also seit mehr als 7 Jahren) in dieses Depot einzahlen, ist das allerdings nur eine kurze Momentaufnahme. Insgesamt liegt das Depot seit Start mit mehr als 40% im Plus.

Bitcoin kann ich in der kostenlosen Version von meinem Tracking-Tool Rentablo nicht eingeben, daher ist er in der eben genannten Performance nicht enthalten.

Vergleich: MSCI World vs. Coasting to FIRE-Depot

Ich nutze zum Vergleich der Rendite folgenden ETF: Amundi MSCI World (thesaurierend, in Euro, WKN: A2H59Q).

Die Rendite des o.g. MSCI World-ETF lag seit Jahresanfang (YTD = Year to date, also vom 1. Januar bis 31. August 2025) bei +0,54%, unser Coasting to FIRE-Depot bei -1,2%.

Unser Depot liegt also auch per Ende August weiterhin im Minus im Vergleich zum MSCI World. Wie man oben gut sehen kann, liegt unser ETF-Anteil mit 0,4% YTD relativ nah an der Performance des MSCI World.

Gedanken zum Abstand zum MSCI World

Der Abstand zum MSCI World kommt hauptsächlich aus der Performance unserer Einzelaktien, die seit Jahresanfang eine Performance von -7,4% aufweisen. Und mit insgesamt 15% Anteil am Depot ist ihr Einfluss auf die Gesamtperformance auch nicht ganz unerheblich.

Der MSCI World ETF enthält ausschließlich Unternehmen aus Industrieländern, aber inzwischen enthält unser Depot auch Schwellenländer und Small Caps, die über diese beiden ETF ins Depot gewandert sind:

- iShares MSCI World Small Cap ETF: A2DWBY

- SPDR MSCI ACWI IMI ETF: A1JJTD

Auch wenn diese beiden ETF aktuell nur knapp 2% des Depots ausmachen, ist die Abweichung nicht allzu groß, aber sie ist eben da.

Und ich kenne aktuell keinen ETF, der analog den ACWI IMI-Index abbildet (also neben Industrieländern auch Schwellenländer enthält und auch kleinere Unternehmen aka Small Caps) und als Fondswährung Euro verwendet, denn nur so ist Vergleichbarkeit mit unserem Depot gewährleistet. Ich werde also bis auf Weiteres den o.g. MSCI World -ETF in Euro als Vergleichsgröße nutzen.

Nvidia macht aktuell 5% unseres Depots aus, und der Nvidia-Kurs ist im August etwas gefallen, das hat also auch dazu beigetragen, dass unser Depot hinter dem MSCI World liegt. Einfach weil NVIDIA in unserem Depot im Vergleich zum MSCI World übergewichtet ist.

Und da mein Einzelaktien-Anteil seit Start mit 145% im Plus ist, mache ich mir allerdings auch keine größeren Sorgen über die Entwicklung des Aktien-Anteils seit Jahresanfang 2025.

Alle Artikel auf CoastingtoFIRE.de stellen keine Anlageberatung oder Empfehlung zum Kauf oder Verkauf von Wertpapieren dar (§ 85 WpHG). Sie dienen lediglich der allgemeinen und unverbindlichen Information. Es wird zu keinem Zeitpunkt eine Empfehlung für eine bestimmte Anlagestrategie abgegeben.

Der Kauf von ETF, Aktien und Bitcoin ist mit Risiken bis hin zum Totalverlust behaftet. Investitionsentscheidungen sollten niemals nur auf Basis von Informationsangeboten dieser Seite getroffen werden.

Lust auf mehr? Dann lies mal das hier ⬇️

- Depot-Update September 2025: +1,8% YTD

- Die ING kündigt unser Konto – und das ist völlig legal

- Meine To-want-Liste: 20+ Dinge, die ich im 4. Quartal 2025 erreichen möchte

- Depot-Update August 2025: -1,2% YTD

- Meine Vision: Eine Welt, in der jede Frau ihr Geld selbst investiert

- Depot-Update Juli 2025: -0,7% YTD

Ein Kommentar