Zuletzt aktualisiert am 26. Juli 2024 von Mrs. Coasting to FIRE

Wenn man so wie ich die Finanzielle Freiheit anstrebt, ist investieren an der Börse ein ganz wunderbarer Baustein auf dem Weg dahin. Warum? Wenn frau es richtig anstellt, ist es durchaus möglich, sich über die Jahre ein passives Einkommen zu schaffen und – im besten Fall – sein Geld über die Jahre im besten Fall deutlich zu vermehren.

Für mich stand daher relativ schnell fest, dass ich die Börse brauche, wenn ich die Finanzielle Freiheit ernsthaft ins Auge fassen möchte.

„Es gibt tausend Möglichkeiten, Geld loszuwerden, aber nur zwei, es zu erwerben: entweder wir arbeiten für Geld oder das Geld arbeitet für uns.„

Bernard Baruch, US-amerikanischer Börsenspekulant, Politikberater und Philantroph

Jeder, der länger an der Börse investiert, wird bestätigen können, dass man sich als Investor/in über die Zeit weiterentwickelt. Ich bin da keine Ausnahme und auch bei mir gab es die ein oder andere Entwicklung in den letzen 4 Jahren. Daher gebe ich dir mit diesem Artikel einen Einblick, wie sich mein Depot und meine Anlagestrategie zwischen 2018 und 2022 weiterentwickelt haben.

Exkurs 1997: Meine ersten Schritte an der Börse

Mein erstes Investment an der Börse habe ich bereits im Jahr 1997 gemacht. Damals bekam ich als Auszubildende in einer Bank Vermögenswirksame Leistungen. Ohne dass ich hätte sagen können warum, wollte ich dieses Geld an der Börse anlegen. Instinktiv war mir klar, dass das profitabler sein dürfte als ein Bausparvertrag.

Ich wusste auch instinktiv, dass das Geld nicht in einen Fonds auf den deutschen Aktienindex DAX fließen soll (was die Empfehlung meiner Bank-Kollegen war), sondern ich wollte mein Geld weltweit investieren. Wie ich heute weiß, eine gute Idee, da eine Anlage in den wenig gestreuten DAX in der Regel schlechter performt als eine Anlage in einen weltweit investierenden ETF.

Damals ging das Geld in einen aktiv gemanagten Investmentfonds, die in der Regel sehr viel teuer sind als ETF. Oft können aktiv gemanagte Investmentfonds auch in der Performance nicht mit vergleichbaren ETF mithalten. Das haben mir meine Kollegen bei der Bank so natürlich nicht erzählt, vermutlich weil sie es selbst nicht besser wußten.

Zumindest bekam ich als Bankangestellte Sonderkonditionen bei der hauseigenen Fondsgesellschaft und konnte die Fondsanteile ohne den üblichen Ausgabeaufschlag erwerben. Die laufenden jährlichen Kosten in Form der Verwaltungsvergütung musste ich natürlich trotzdem zahlen.

Machen wir es konkret: ich hatte den Uni Global, einen Investmentfonds der Union Investment, der Fondsgesellschaft der Genossenschaftsbanken. Per 31.10.2022 werden die laufenden Kosten für diesen Investmentfonds mit 1,45% pro Jahr angegeben. Plus normalerweise 5% Aufgabeaufschlag.

Am Ende habe ich den Fonds nach Ablauf der Sperrzeit, die es für Vermögenswirksame Leistungen gibt, mit Gewinn aufgelöst, um davon mein Auslandssemester zu finanzieren (mehr dazu in meinem Artikel, wie ich zur Finanzbloggerin wurde).

2018: Erste Überlegungen und Investments

Mir war recht schnell klar, dass ich meinen Vermögensaufbau gern so passiv wie möglich halten will und Aktien-ETF einen wichtigen Baustein für meinen Vermögensaufbau sein würden.

Immobilien? Lieber doch nicht

Ich hatte mich eine zeitlang mit dem Erwerb von Immobilien als Kapitalanlage beschäftigt. Am Ende haben mich aber Horrorszenarien zu Mietnomaden, Leerstand und die Notwendigkeit von Immobilienkrediten in sechsstelliger Höhe davon abgehalten, eine Immobilie als Kapitalanlage zu erwerben.

Auch das Klumpenrisiko darf man bei Immobilieninvestments nicht vergessen, also die Konzentration von einem großen Anteil seines Vermögens in einer Anlageklasse. Mir wäre wichtig gewesen, mich auf dem Immobilienmarkt auszukennen, wo ich eine Kapitalanlage kaufe. Das wäre nur in Berlin der Fall gewesen. Wo die Preise auch zu dem Zeitpunkt schon recht verrückt waren und ich bereits eine selbstgenutze Immobilie besitze.

Nachdem ich vermietete Immobilien für mich ausgeschlossen hatte, war mir klar, ich will und muss so viel Geld wie möglich an die Börse bringen und zwar in Form von Aktieninvestments. Schließlich war ich gerade 40 geworden und es war offensichtlich, dass ich in einem Nullzins-Umfeld entsprechend risikofreudig vorgehen muss, wenn ich noch in diesem Leben finanziell frei werden will. Von Coast FIRE oder den anderen FIRE-Varianten hatte ich zu dem Zeitpunkt noch nichts gehört.

Neuigkeiten von Coasting to FIRE direkt in Deinen Posteingang? 📫 Abonniere hier meinen Newsletter.

Ich kaufe ETF im Sparplan!

Immerhin hatte ich durch viel Lesen und Recherche verstanden, dass man mit ETF recht einfach und bei überschaubarem Risiko sein Geld an der Börse anlegen kann, wenn man lange genug dabei bleibt. Gesagt, getan!

Mir war auch recht schnell klar, dass regelmäßiges Sparen und langfristiges Investieren für mich die beste Variante ist. Ganz nach dem Prinzip „Pay yourself first“ (= englisch für „Bezahle dich selbst zuerst“) wollte ich direkt am Monatsanfang Geld für mein großes Ziel beiseite legen. Dementsprechend habe ich mich seitdem und auch bis heute auf Sparpläne konzentriert, die direkt nach dem Gehaltseingang ausgeführt werden.

Dank Sparplänen muss ich mir nicht überlegen, wann der beste Kaufzeitpunkt für mich ist. Oder ob der aktuelle Kurs gut oder schlecht ist und ob ich besser noch ein paar Stunden oder Tage warten sollte mit dem Kauf. Stattdessen gibt mir die Depotbank Termine für die Sparplanausführung vor, ich muss nur noch über den Betrag nachdenken und den Sparplan einmal einrichten, der Rest läuft auf Autopilot.

„Es ist so gut wie unmöglich, mit Markt-Timing zuverlässig Geld zu verdienen; es lohnt sich mehr, langfristig zu investieren und Unebenheiten auszuhalten.“

Christopher H. Brown, Broker und Value Investor

Im August 2018 wurde mein erster ETF-Sparplan auf einen DAX-ETF ausgeführt. Wie ich heute weiß, war das nicht unbedingt die beste ETF-Wahl. Irgendwie hatte ich zu dem Zeitpunkt meine Erkenntnisse aus der Zeit der Bankausbildung komplett verdrängt.

Aber es geht ja nichts über Weiterentwicklung! Von daher habe ich meine Fehlentscheidung irgendwann erkannt und korrigiert. Ich habe den DAX-ETF im Sommer 2019 wieder verkauft und das Geld stattdessen in weltweite ETF investiert. Übrigens: hier kannst du meine 5 besten Tipps zur ETF-Auswahl nachlesen.

Inspiriert von Nico von Finanzglück stieß ich irgendwann in 2018 auf die ETF von Vanguard. Mir gefiel die Idee, mein Geld quasi beim Erfinder der ETF zu investieren, der noch dazu regelmäßig Vorreiter in Sachen Kostenreduzierung ist.

Ganz nach Lehrbuch habe ich daher zunächst in einen Vanguard All-World-ETF investiert. Weil mir zu dem Zeitpunkt die etwa 10% Anteil an den Emerging Markets zu wenig waren, habe ich auch noch separat einen Vanguard-EM-ETF bespart.

Mein erster Börsencrash

Fun fact: ich hatte gerade angefangen, an der Börse zu investieren, da ging es am Aktienmarkt erstmal kräftig nach unten. Das nachfolgende Bild zeigt deutlich den Einbruch am Beispiel des weltweit gestreuten ETF Vanguard Developed World zum Jahresende von 2018:

hier der Einbruch an der Börse von Ende 2018

(Quelle: Onvista, Stand: 06.11.2022)

Kurseinbrüche gehören an der Börse dazu und sind eine gute Gelegenheit, zu günstigeren Kursen zu kaufen. Auch wenn es im ersten Moment weh tut, wenn die Buchverluste im Depot ansteigen und gefühlt alles nur noch rot ist, ist es eine tolle Gelegenheit, mehr Anteile für weniger Geld zu bekommen. Schließlich greifen wir im Supermarkt bei Sonderangeboten auch gern doppelt oder dreifach zu.

Meine Investments waren seinerzeit tiefrot und im Minus. Ich wußte, das gehört an der Börse dazu, blieb ruhig und liess die Sparpläne einfach weiterlaufen.

Du möchtest Unterstützung beim Kauf Deines ersten ETF? ⬇️

2019: Erste Käufe von Einzelaktien

Wenn man anfängt, an der Börse zu investieren, kann man schnell in Versuchung kommen zu denken, dass ETF langweilig sind. Was in gewisser Weise ja auch stimmt.

Nachdem ich monatelang verschiedene Finanzblogger und -YouTuber verfolgt hatte, die allesamt in Einzelaktien investierten, war ich überzeugt, mich nun auch an Einzelaktien heranzuwagen. Im Mai 2019 wurde mein erster Sparplan auf die Apple-Aktie ausgeführt.

Im Laufe des Jahres fing ich dann auch an, Unternehmen wie Adidas, Alphabet, Berkshire Hathaway, Disney oder Microsoft via Sparplan in mein Depot zu holen. Ich hatte es also am Anfang auch bei meinen Einzelaktien eher konservativ gehalten und auf große, bekannte Unternehmen gesetzt.

Apple und die anderen oben genannten Unternehmen halte ich immernoch (Stand: November 2022). Beeinflusst durch verschiedene Finanzblogger und -YouTuber, die nach eigenen Aussagen eine Dividendenstrategie verfolgen, landete am Ende zum Beispiel auch Coca-Cola in meinem Depot. Nicht die beste Entscheidung, wie sich später herausstellte.

Meine Mindesthaltedauer für Einzelaktien

Mein Ansatz ist, die Einzelaktien mindestens 5 Jahre zu halten und dann zu schauen, wie sie sich im Vergleich zu meinen ETF entwickelt haben. Es sei denn, irgendetwas ändert sich massiv am Unternehmen, so dass ich den 5-Jahreszeitraum nicht aussitzen kann oder will.

Die Idee, die hinter dem Mindesthaltezeitraum steckt: Warum sollte ich mich dem erhöhten Risiko und Arbeitsaufwand von Einzelaktien aussetzen, wenn ich mit einem simplen ETF ein besseres Ergebnis mit weniger Arbeitsaufwand und geringerem Risiko erzielt hätte?

2019 + 5 Jahre, das gibt mir bis 2024 Zeit, mit meinem Aktien-Anteil meinen ETF-Anteil im Depot zu übertrumpfen. Passiert das nicht, dann werde ich nochmal tief in mich gehen müssen, ob es nicht sinnvoller ist, das Geld aus den Einzelaktien in ETF umzuschichten.

2020: Corona-Crash und Aufräumaktion im Depot

Falls ihr euch erinnert: Zum Jahresanfang 2020 wurden die Nachrichten so langsam von einem neuartigen Virus aus China geflutet. Schon bald kam Covid 19 auch nach Europa und schwappte in die ganze Welt über, wo es bis heute unser Leben mitbestimmt.

Auch der Aktienmarkt blieb davon nicht unbeeindruckt und stürzte in atemberaubender Geschwindigkeit im Frühjahr 2020 ab, teils auf das Niveau von Dezember 2018.

hier der Corona-Crash im Frühjahr 2020 (Quelle: Onvista, Stand: 06.11.2022)

Die Kurse erholten sich fast so schnell, wie sie gefallen waren und ich nutzte vorher noch schnell die Gelegenheit, zusätzliches Geld in meine ETF und Einzelaktien zu stecken.

Im Sommer 2020 war ich etwa 2 Jahre an der Börse aktiv und hatte seitdem viel dazugelernt. Zum Beispiel dass Dividenenaktien oft nicht so toll in der Kursentwicklung sind. Und dass man besser auf die Gesamtrendite eines börsennotierten Unternehmens schauen sollte, die sich aus Kursperformance und Dividende zusammensetzt.

Gesamtrendite = Kursperformance + Dividende

Abschied von Immobilien- und Europa-ETF

Ich hatte inzwischen auch gelernt, dass Branchen- und Regions-ETF nicht immer die beste Wahl sind und deutlich stärker als breit gestreute ETF schwanken können, sowohl nach oben als auch nach unten. Und dass diese spezialisierten ETF auch nicht immer unbedingt besser performen, ganz im Gegenteil.

Am konkreten Beispiel hatte ich als Ersatz für „echte“ Immobilien zum Beispiel den iShares Property ETF ins Depot geholt. Für eine Reduzierung des USA-Anteils in meinen weltweit gestreuten ETF hatte ich zwischenzeitlich auch einen ETF auf den europäischen Index Euro Stoxx 600 im Depot. Beide performten schon länger nicht so toll und schon gar nicht in einer Crash-Situation, wie wir sie Anfang 2020 hatten.

Ich muss zugeben, dass mich die Heftigkeit des Corona-Crashs überrascht hat. Auch wenn ich rational weiß, dass Crashs an der Börse dazugehören, ist es doch etwas anderes, wenn man mit echtem Geld in genau diesem Aktienmarkt drinsteckt, der gerade gefühlt ins Bodenlose fällt. Ich bin zum Glück insgesamt cool geblieben und habe keine Panikverkäufe gemacht, sondern stattdessen wie oben erwähnt weiter zugekauft.

Trotzdem habe ich diesen Auslöser zum Anlass genommen, im Sommer 2020 nochmal meine Anlagestrategie zu hinterfragen und Positionen, mit denen ich schon länger gehadert hatte, zu verkaufen.

Am Ende landeten auf meiner Verkaufsliste: als Einzelwerte Coca-Cola und Wirecard, der Immobilien-ETF iShares Property und der ETF auf den Euro Stoxx 600.

Veränderungen und Neuzugänge bei den ETF

In 2020 bin ich auch auf eine klare Trennung zwischen Industrie- und Schwellenländer umgestiegen. Ich habe Vanguard All-World-ETF verkauft und das Geld in den Vanguard Developed World umgeschichtet. Den Vanguard Emerging Markets hatte ich zu diesem Zeitpunkt weiterhin im Depot.

Ich hatte mich zwischenzeitlich auch damit beschäftigt, wie man mehr Rendite als mit weltweit gestreuten ETF wie dem Vanguard Developed World oder dem MSCI World erwirtschaften könnte. Einzelaktien sind eine Möglichkeit, aber die hatte ich bereits im Depot.

Investmentlegende und Berkshire Hathaway-CEO Warren Buffet rät zum Kauf eines ETF auf den US-Index S&P 500, der die 500 größten börsennotieren US-Unternehmen enthält. Wenn Warren Buffet das sagt, sollte man schon auf ihn hören, er ist schließlich das Orakel von Omaha.

Also habe ich genau das getan und in 2020 auch angefangen, einen ETF auf genau diesen Index ins Depot gekauft. Natürlich wieder via Sparplan.

Und wo ich schon dabei war, habe ich auch erstmals einen Nasdaq 100-ETF ins Depot geholt, wobei ich mich aufgrund der Ausführungen von High Tech-Investor Stefan Waldhauser bewusst gegen einen Information Technology-ETF entschieden habe.

Ich bin eigentlich kein großer Fan von Branchen-ETF und hatte ja auch gerade erst den Immobilien-ETF aus dem Depot geschmissen. Aber: das Thema Cloud Computing reizte mich dann doch schon zu lange. Ich kann mir gut vorstellen, dass dort auf lange Sicht die Zukunft liegt. Man könnte auch sagen: „Software is eating the world“ (sinngemäß in etwa: Software frisst die Welt). Diese Aussage von Silicon Valley-Investor und Netscape-Co-Founder Marc Andreessen in einem Artikel des WallStreet Journal aus dem Jahr 2011 stimmt aus meiner Sicht auch heute noch.

Kurzum: Seit 2020 habe ich auch einen Branchen-ETF zum Thema Cloud Computing mit einem kleinen Anteil im Depot.

2021: Aufstieg und Fall von Growth-Aktien, Emerging Markets fliegt aus dem Depot

Mit der Corona-Krise und seinen Lockdowns zur Vermeidung von persönlichen Kontakten explodierten gewisse Unternehmen geradezu im Kurs: Zoom als Anbieter für Videokonferenz-Lösungen, Docusign als Anbieter für elektronische Unterschriften, Peloton als Anbieter von High Class-Fitnessequipment für zuhause, um nur mal ein paar Beispiele zu nennen.

Die Entwicklung von Growth-Aktien am Beispiel des ARK Innovation ETF

Zur Veranschaulichung hier das Flaggschiff von Starinvestorin Cathy Wood, der ARK Innovation ETF. Cathy Wood wurde zwischenzeitlich schon als der neue weibliche Warren Buffet gehandelt. Wie man sehen kann, kam nach einem steilen Aufstieg ihres ETF auf innovative Growth-Werte in 2020 auch ein ebenso steiler Abstieg.

(Quelle: Yahoo, Stand: 06.11.2022)

Ich habe mich am Ende gegen den ARK Innovation ETF entschieden, weil er in Deutschland nicht offiziell zugelassen ist (man könnte ihn aber direkt an einer US-Börse kaufen, wenn man unbedingt wollte). Er steht aber stellvertretend für ein paar der Werte, die ich mir im 2. Halbjahr 2021 ins Depot geholt habe. Was zu dem Zeitpunkt noch nicht absehbar war: zu vorläufigen Höchständen.

Kauf von Growth-Werten für´s Coasting to FIRE-Depot

Ich kann nicht sagen warum, aber diese innovativen Growth-Unternehmen reizen mich einfach. Alte, wenig zukunftsträchtige Industrien wie Öl oder Tabak finde ich total unspannend. Entsprechend würden mir solche Unternehmen nie als Einzelaktien ins Depot kommen. Über meine breit gestreuten ETF sind sie aber natürlich trotzdem in meinem Depot vertreten.

Lange Rede, kurzer Sinn: Ich habe die 2. Jahreshälfte 2021 dazu genutzt, mir einige der Werte, um die ich teils seit dem Corona-Crash herumgeschlichen war, ins Depot zu holen. Wie immer über Sparpläne.

Abschied vom Emerging Markets-ETF

Das Geld dafür stammte größtenteils aus meinem Emerging Markets-ETF. Den habe ich Oktober 2021 verkauft. Ich hatte mir inzwischen in Ruhe die langfristige Performance der Schwellenländer angeschaut. Zu dem Zeitpunkt häuften sich die Negativnachrichten aus China: so wurde zum Beispiel von staatlichen Eingriffen in chinesische Tech-Konzerne berichtet, um deren Macht zu begrenzen. Auch die sonstigen politischen Risiken in meist wenig demokratischen und stabilen Schwellenländern haben mich letztlich dazu gebracht, mein Geld vom Tisch zu nehmen.

Ich investiere ab sofort nur noch in Industrieländer.

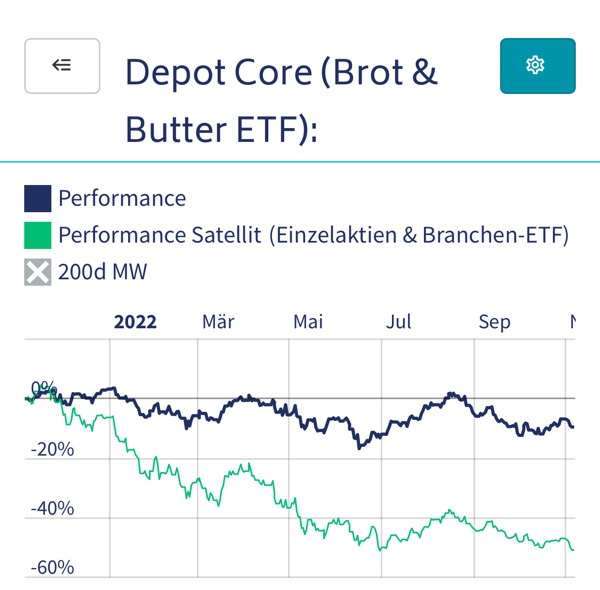

2022: Fokus auf die Core-Satellite-Strategie

Mein dritter Börsencrash

Seit Februar 2022 herrscht wieder Krieg in Europa, aber schon vorher waren an den Börsen nicht mehr nur steigende Kurse angesagt, u.a. wegen stockenden Lieferketten als Folge der Corona-Pandemie. Auch das kann man wieder gut am Beispiel des Vanguard Developed World ETF erkennen.

hier der Abschwung an den Weltmärkten seit Ende 2021

(Quelle: Onvista, Stand: 06.11.2022)

Die Kurse purzelten mal wieder vor sich so hin und man sollte denken, es lässt einen irgendwann kalt. An dem Punkt bin ich bisher leider noch nicht angekommen, zumindest emotional.

Man sagt, es braucht drei Börsencrashs, bis man als Investor/in seine Strategie gefunden hat, um damit umzugehen. Dem kann ich inzwischen tatsächlich zustimmen.

Durchhalten ist die Devise!

Auch wenn ich in 2022 manchmal kurz davor war, resigniert auf den Verkaufen-Button bei einzelnen Aktien zu drücken, habe ich in den letzten Monaten weiter konsequent dazugekauft. Nicht immer ganz leicht, wenn monatlich frisches Geld ins Depot wandert und der Depotstand im Wesentlichen seit Anfang des Jahres unverändert ist. Ich weiss aber, dass es sich auf lange Sicht auszahlen wird. Und mit „auf lange Sicht“ meine ich 10 oder 20 Jahre.

(Quelle: mein persönlicher Account bei Rentablo, Stand: 06.11.2022)

Anstatt auf den Verkaufen-Knopf zu drücken, habe ich folgendes gemacht: ich habe nochmal ganz ernsthaft meine eigene Risikobereitschaft hinterfragt.

Plus die Frage: kann ich in den nächsten 3 Jahren genauso viel Arbeit in mein Depot stecken wie in den vergangenen 3 Jahren? Und selbst, wenn ich könnte: will ich das?

Die Antwort war relativ schnell klar: ich könnte vielleicht, aber ich möchte nicht mehr so viel Zeit ins Depot stecken. Stattdessen möchte ich die Zeit lieber für andere schöne Dinge in meiner Freizeit nutzen.

So sieht mein aktueller Plan aus

- Es gibt einen Kern (=Core) in meinem Depot, das sind breit gestreute ETF.

- Es gibt einen Satelliten-Anteil in meinem Depot, das sind meine Einzelaktien und der Cloud Computing-Branchen-ETF.

- Das Verhältnis soll 70% für den Core- und 30% für den Satelliten-Anteil sein.

- Ich werde meine Einzelaktien weiterhin wie ursprünglich geplant für 5 Jahre halten. Je nach Unternehmen kaufe ich zwischenzeitlich auch in kleinen Dosen nach.

- Nach 5 Jahren Haltedauer vergleiche ich die Performance der Einzelaktien gegen den Core-ETF-Anteil. Sollten die Aktien schlechter abschneiden, wird das Geld in ETF umgeschichtet.

Neu ist dabei genaugenommen nur die Gewichtung zwischen dem Core- und Satelliten-Anteil. Und dass ich diese Aufteilung mit diesem Titel „Core-Satellite-Strategie“ benenne. Ich habe ja bereits seit 2019 sowohl ETF als auch Aktien im Depot.

Bis zur Herstellung des gewünschten 70:30-Verhältnisses brauche ich noch bis Endes diesen Jahres. Die monatlichen Sparraten ging in den letzten Monaten fast ausschließlich in ETF. So nehme ich automatisch Risiko aus dem Gesamtdepot, weil sich der Anteil der Einzelaktien (also mein Satelliten-Anteil) reduziert. Gleichzeitig sichere ich mir die Marktrendite durch breit gestreute ETF.

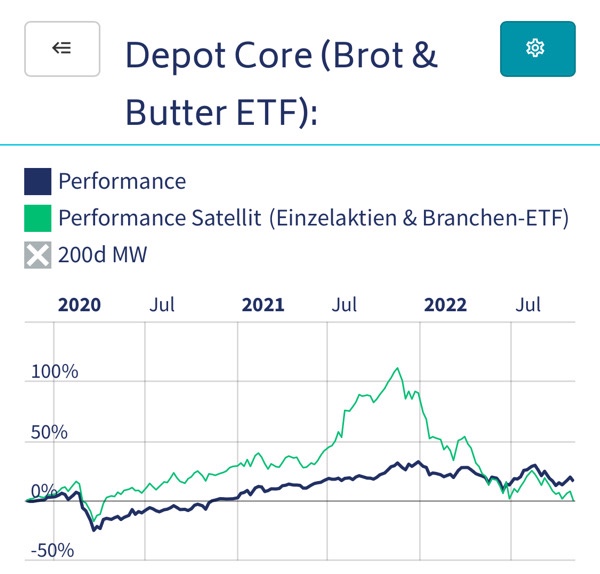

Rückblick auf die letzen 3 Jahre

Wie man gut an der Darstellung der letzen 3 Jahre erkennen kann, ist mein Satelliten-Aktien-Anteil in 2022 am Ende auch gar nicht so sehr gefallen, wie man anhand der vorherigen Darstellung über 12 Monate denken könnte.

(Quelle: mein persönlicher Account bei Rentablo,

Stand: 06.11.2022)

Ganz im Gegenteil: im längerfristen Verlauf sieht man deutlich, dass der Satelliten-Aktien-Anteil fast bis zur Jahresmitte 2022 vor dem Core-ETF-Anteil lag. Vielleicht liegt es daran, dass sich (Buch-)Verluste psychologisch sehr viel schlimmer anfühlen als (Buch-)Gewinne.

Am Ende ist mir mein Nachtschlaf wichtiger als das letzte Prozent Performance, daher enthält mein Depot in Zukunft breit gestreute ETF als Basis plus ein paar Einzelaktien für den immernoch vorhandenen Spieltrieb.

Übrigens: Hier kannst du einen Blick in mein Depot werfen.

* In der kostenlosen Version von Rentablo kann man sich leider nur 3 Jahre rückwirkend anzeigen lassen.

Lust auf mehr? Dann lies mal das hier ⬇️

Liebe Nadine,

dein Bericht liest sich spannender als ein Krimi! Ich bin sehr gespannt wie es weitergeht.

Viele Grüße

Silke

Na und ich bin erst gespannt! 😉 Auf jeden Fall werde ich weiter an der Börse investieren, soviel steht fest. Ich werde natürlich weiterhin hier darüber berichten, wie es weitergeht, liebe Silke

Meine Vorhersage mit Augenzwinkern: 2025 wirst du feststellen, dass all das Hin und Her und die ganze Zeit, die du in die Auswahl von vermeintlichen Overperformern gesteckt hast, umsonst war und dann endlich das Licht sehen (nur noch breit gestreute ETFs) 😉

Im Ernst, da hat sich ja doch ganz schön viel verändert in den letzten 4 Jahren an deiner Strategie!

viele Grüße

Jenni

Liebe Jenni! Das kann natürlich gut sein und wenn es dann nach 5 Jahren so ist, dann ist es ok 🙂 Aber: probieren geht über studieren, finde ich…